Die Unternehmensnachfolge in die Wege zu leiten ist eine der wichtigsten Entscheidungen eines Unternehmers beziehungsweise einer Unternehmerin und wird in den seltensten Fällen weder leichten Herzens noch leichtfertig getroffen, insbesondere dann, wenn keine familieninterne Nachfolgelösung möglich ist. Es gilt das Lebenswerk zu sichern und einen adäquaten Lohn für das unternehmerische Schaffen zu erzielen. Um eine erfolgreiche Unternehmensnachfolge zu bewerkstelligen, gibt es einige grundlegende Erfolgsfaktoren, die im Folgenden näher beleuchtet werden sollen.

1. Die klare Definition von Zielen

Neben dem grundsätzlichen Ziel, das Lebenswerk zu veräußern, gibt es eine Vielzahl von Interessen, die es herauszuarbeiten und zu priorisieren gilt. Selbstverständlich soll der „wahre“ Unternehmenswert realisiert werden, um sowohl sich selbst als auch gegebenenfalls die kommenden Generationen finanziell abzusichern. Hierzu gilt es, im Vorfeld durch Experten eine Unternehmensbewertung erstellen zu lassen, um eine realistische Vorstellung davon zu erhalten, welcher Veräußerungserlös erzielt werden kann. Diesbezüglich ist es wichtiger zu evaluieren, was der Markt zu zahlen bereit ist als was eine theoretische Unternehmensbewertung ergibt. Oftmals spielen allerdings auch nicht-monetäre Interessen wie Standort- und Arbeitsplatzsicherung, der Fortbestand als eigenständiges Unternehmen sowie die Wahrung des guten Rufes der Veräußernden eine Rolle, die es möglicherweise gegen das Ziel der Wertmaximierung abzuwägen gilt.

2. Die Wahl des richtigen Zeitpunkts

Wie in vielen Lebensbereichen ist auch bei der Unternehmensnachfolge ein gutes Timing ein entscheidender Erfolgsfaktor. Die Nachfolge sollte auf keinen Fall unter Druck geregelt werden müssen, da der Gesundheitszustand des Unternehmers oder der Unternehmerin dazu zwingen oder sich das Unternehmen in einer derartigen Schieflage befindet, die einen Notverkauf notwendig macht.

Eine derartige Herangehensweise ermöglicht es auch, in einem vorteilhaften Marktumfeld zu veräußern, wenn die allgemeinen Unternehmensbewertungen hoch sind. Nicht selten bleiben Veräußerungserlöse hinter den Erwartungen zurück, da ein falscher Zeitpunkt gewählt wurde oder aus anderen Gründen zu genau diesem Zeitpunkt veräußert werden musste.

3. Eine adäquate Transaktionsvorbereitung

Eine Unternehmensnachfolge will in vielerlei Hinsicht gut vorbereitet sein. Dies beginnt im Idealfall schon einige Jahre vor der tatsächlichen Veräußerung. Da die treibende Kraft aus dem Unternehmen ausscheiden wird, muss eine neue Unternehmensführung aufgebaut werden, die dies kompensieren kann. Sollte die Erwerbenden ein neues Management stellen müssen, reduziert sich der potenzielle Käuferkreis ungemein. Finanzinvestoren scheiden in derartigen Situationen regelmäßig aus.

Ebenfalls wertmindernd wirkt es sich aus, wenn das Unternehmen strategisch, operativ und organisatorisch nicht auf dem neuesten Stand ist. Es ist für Erwerber zwar attraktiv, noch nicht realisierte Wertsteigerungspotenziale zu heben, doch wenn den neuen Eigentümern zu viele „offene Baustellen“ hinterlassen werden, ist dies eher kontraproduktiv.

Zudem muss das Unternehmen auch von seiner Dokumentationslage, insbesondere im Finanzbereich, umfangreich gerüstet sein, um potenziellen Erwerbern im Rahmen der Prüfung des Unternehmens – der sogenannten „Due Diligence“ – einen ausreichenden Überblick über das Unternehmen geben zu können.

Hierbei können sowohl Interim Manager als auch andere externe Berater eine hilfreiche Unterstützung sein.

4. Das richtige Projekt- und Beraterteam

Eine Unternehmensveräußerung ist ein komplexes Vorhaben, welches nach einer Vielzahl von Kompetenzen verlangt. Es werden Rechtsberater, Wirtschaftsprüfer und/oder Steuerberater sowie spezialisierte Transaktionsberater benötigt, die über die entsprechende Erfahrung und Zugang zu den richtigen Käufergruppen verfügen. Nicht zuletzt geht es neben dem Einholen von Fachexpertise auch schlichtweg darum, entsprechende Ressourcen zur Verfügung zu haben, die aufwändigen Aufgaben eines Veräußerungsprozesses zu bewältigen, da sich Verkäufer und Management auch noch um das Tagesgeschäft des Unternehmens kümmern müssen. Auch hier können Interim Manager eine wichtige Stütze sein und in einer Rolle zwischen externen Beratern und den internen Abteilungen des Unternehmens agieren, zum Beispiel im Finanzbereich.

Aus verständlichen Gründen besteht oftmals der Wunsch, die Veräußerungsabsicht so lange wie möglich geheim zu halten, insbesondere vor den Mitarbeitern des Unternehmens. Es ist jedoch unerlässlich, Schlüsselmitarbeiter frühzeitig miteinzubeziehen, um den Transaktionsprozess adäquat vorbereiten zu können und schlussendlich auch, um potenziellen Erwerbern die zukünftige Führung des Unternehmens präsentieren zu können, welche ein wichtiger Faktor für den weiteren Erfolg des Unternehmens nach Ausscheiden des Unternehmers oder der Unternehmerin ist. Oftmals ist es eine gute Investition, diese Mitarbeiter für den Erfolgsfall entsprechend zu incentivieren. Eine offene Kommunikation schafft zudem Vertrauen und verhindert, dass Mitarbeiter sich aus Sorgen um ihre berufliche Zukunft umorientieren.

5. Eine stringente Prozessführung

Ein entscheidender Erfolgsfaktor ist eine stringente und zügige Prozessführung. Nicht selten sind Veräußerungsprozesse zu beobachten, die aus den unterschiedlichsten Gründen ins Stocken geraten. Dies ist für alle Beteiligten nervenaufreibend und kostet Ressourcen. Käufer wenden sich oftmals anderen Projekten zu oder es kommen Zweifel an der Attraktivität des Investments auf. Schlussendlich wird durch vermeidbare handwerkliche Fehler so oftmals Wert vernichtet.

Insofern ist die bereits beschriebene präzise und umfangreiche Vorbereitung ein zentraler Faktor. Wenn im Rahmen des Prüfprozesses durch potenzielle Käufer Informationen erst erstellt werden müssen, kommt es zu unnötigen Verzögerungen und wirft Fragen auf.

Zudem ist es wichtig, dass alle potenziellen Erwerber „auf dem gleichen Zeitstrahl“ arbeiten. Es ist die Aufgabe der M&A Beratung, die richtigen potenziellen Käufer im Vorfeld zu identifizieren, um nicht mit falschen oder nur geringfügig interessierten Parteien Zeit zu verschwenden. Zudem ist es wichtig, den potenziellen Käufern die zeitlichen Erwartungen zu kommunizieren und dafür zu sorgen, dass diese sich an den Zeitplan der Transaktion halten. Nur so kann gewährleistet werden, dass zu einem einzigen Zeitpunkt vergleichbare Kaufangebote vorliegen und die darauffolgenden Vertragsverhandlungen in einem angemessenen Zeitrahmen erfolgreich umgesetzt werden.

Fazit: Es ist sinnvoll und unternehmerisch weitsichtig, eine Nachfolgregelung frühzeitig anzugehen und vorzubereiten. Dies erfordert eine umfangreiche Planung, die Einbindung unterschiedlicher interner Ressourcen und externer Expertise sowie eine stringente und professionelle Umsetzung.

Über den Autor: Oliver Böhm ist Gründungspartner von CRESCAT und verfügt über rund 20 Jahre Berufserfahrung im Bereich Corporate Finance, Mergers & Acquisitions, Unternehmensfinanzierungen und Private Equity.

Während seiner beruflichen Laufbahn war er mehrere Jahre Investment Director eines pan-europäischen Private Equity Fonds und verantworte die Corporate Finance Aktivitäten einer mittelständischen Wirtschaftsprüfungsgesellschaft. Weiterhin leitete er den Bereich Corporate Development einer internationalen Industrieholding und war Geschäftsführer einer auf Medienfinanzierung spezialisierten Fondsgesellschaft. Seine berufliche Laufbahn begann er als Projektmanager M&A im Bereich Konzernentwicklung einer börsennotierten Holdinggesellschaft.

Oliver Böhm ist seit 2008 Lehrbeauftragter der European Business School (EBS) und ist Autor von zahlreichen Publikationen zum Thema Unternehmensbewertung und Corporate Finance.

Er studierte Betriebswirtschaftslehre sowie Rechtswissenschaften in Deutschland und Großbritannien und hat einen Abschluss als Master of Business Administration (MBA) der Heriot-Watt University, Edinburgh, einen Master of Mergers & Acquisitions (LL.M.) der Frankfurt School of Finance & Management sowie einen Bachelor of Business Administration der University of Northumbria at Newcastle. Er ist zudem Certified Valuation Analyst (CVA).

Über CRESCAT Advisory: CRESCAT Advisory berät bei Nachfolgeregelungen sowie bei der Vorbereitung und Durchführung von Unternehmenskäufen und -verkäufen. Ferner unterstützt CRESCAT seine Mandanten bei der Erarbeitung maßgeschneiderter Finanzierungslösungen für Wachstumsstrategien, Business-Transformationen, Umfinanzierungen oder Restrukturierungen. Als eigentümergeführte Partnerschaft mit Standorten in Frankfurt, Hamburg und Wien ist CRESCAT unabhängig und arbeitet ausschließlich im Interesse seiner Mandanten.

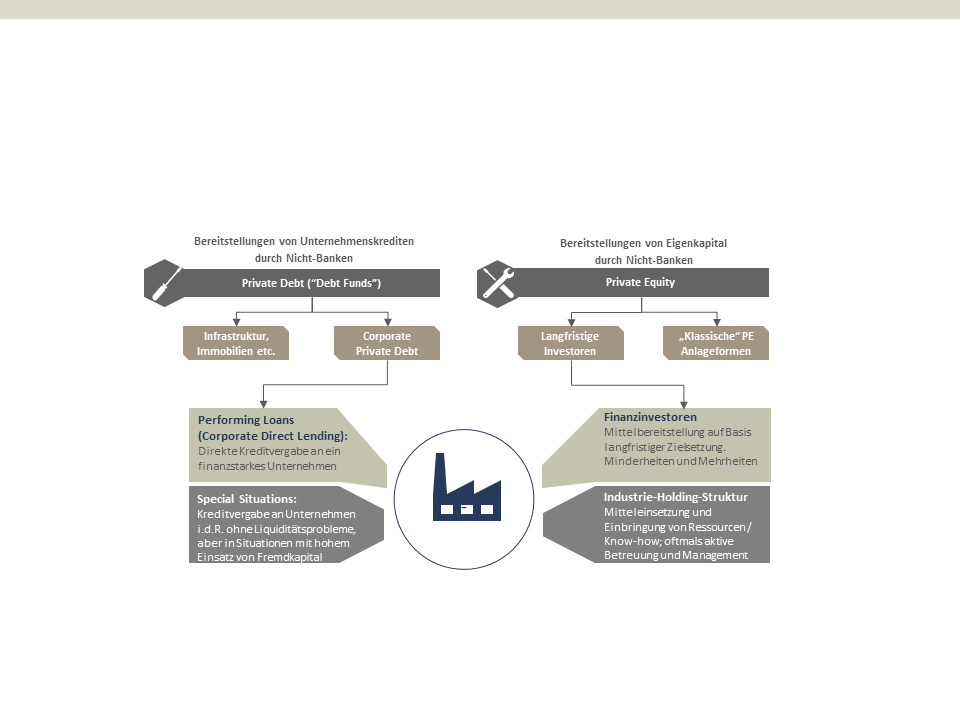

Mit jahrzehntelanger nationaler und internationaler Erfahrung bei Unternehmensfinanzierungen, der Kapitalbeschaffung sowie Unternehmenstransaktionen steht das Team von CRESCAT als Unternehmer für Unternehmer zur Verfügung. Neben einem umfangreichen, internationalen Netzwerk von Kapitalgebern für alle Arten der Fremdkapitalfinanzierungen verfügt CRESCAT über ausgezeichnete Beziehungen und Zugänge zu verschiedenartigen Eigenkapitalinvestoren, wie zum Beispiel langfristig orientierte Private Equity Fonds und Family Offices.

Weitere Informationen zu CRESCAT Advisory erhalten Sie unter www.crescat-advisory.de.